まず、結論ですが私のような普通のサラリーマンがコツコツ積立投資するならば、

「投資信託」をお勧めします!

今回はいろんな角度から、ETFと投資信託を比較しましたのでぜひ最後まで読んでいってください!

今回の記事の概要を以下にまとめます。

■記事を読んでほしい方 ・ETFと投資信託どっち買うか迷ってる ・ETFと投資信託の違いを知りたい ・どっちが運用しやすいか知りたい ・どっちが利益出やすいか知りたい ■記事の内容まとめ ①仕組みの違い 価格変動が心配で気になる性格の方は 投資信託をお勧めします! ・ETF:株と同じようにリアルタイムで 価格が変動する ・投信:価格変動は1日1回のみ ②運用手数料の違い ETFの方が投資信託よりも安いです! 下記同じどちらも同じS&P500連動 する指数でも手数料に差が出ます ・VOO(ETF):0.03% ・eMAXIS Slim S&P500(投信):0.16% ③積立投資にかかる手間の違い 投資信託は分配金が自動で再投資される ため効率運用&手間いらずです! ・ETF:定期的に分配金が入る ・投信:分配金は自動で再投資 ④税金対策の違い 投資信託の方が税金対策しやすいです! ・ETF:アメリカ(10%)&日本(20%)で 二重に課税される ※確定申告でアメリカ課税分は 取り戻せますが手間がかる ・投信:日本の課税のみ しかも、積立NISA・一般NISAを活用 できるため税金対策しやすい ⑤出口戦略の違い ETFの方が手間かからなそうですが、 投信も売却は年1回とかであれば そこまで手間にならないです ・ETF:分配金が定期的に入る ・投信:定期的に一定金額の投信を 売却する必要あり

上記の各項目のメリット⇒〇、デメリット⇒×を表にまとめると以下のようになり、投資信託の方が優位です。

| ETF | 投資信託 | |

| ①仕組みの違い | × | 〇 |

| ②運用手数料の違い | 〇 | × |

| ③積立投資にかかる手間の違い | × | 〇 |

| ④税金対策の違い | × | 〇 |

| ⑤出口戦略の違い | 〇 | 〇 |

では、ここからは①~⑤の内容を少し深掘りして紹介していきます!

仕組みの違い

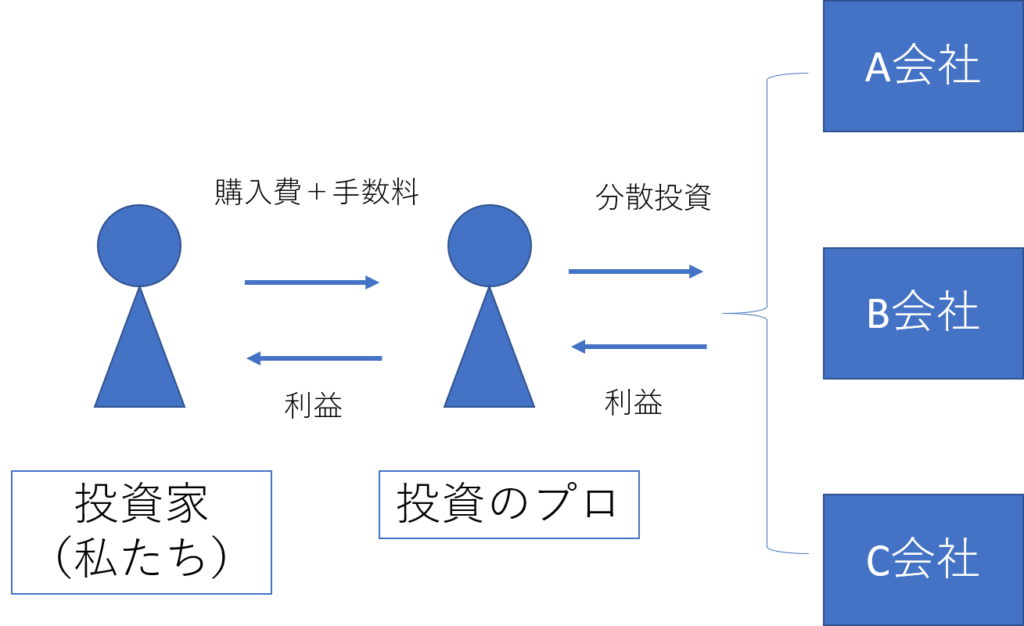

ETF・投資信託はどちらも、投資のプロに手数料を支払い運用してもらった結果得られた利益を私たちが得るという仕組みは同じです。

何が違うかというと投資のプロが所属する投資信託の運用会社が

「上場しているか・上場していないか」

上場しているETFは株式のようにリアルタイムで値動きしますので、短期的な値動きで利益を得たいトレーダーには向いているかもしれません。

しかし、コツコツ積立投資をする方にとっては、逆にリアルタイムで値動きすると気になったり、不安になったりする人がいると思いますし

リアルタイムで値動きが分かったところで、平日は売買する暇もないでしょうから

我々普通のサラリーマンには1日1回しか値動きしない投資信託の方が運用しやすいと考えます。

運用手数料の違い

| ETF銘柄 [運用手数料%] | 投資信託商品 [運用手数料%] | |

| S&P500 | VOO [0.03%] | eMAXIS Slim S&P500 [0.16%] |

| VIT | VTI [0.03%] | 楽天VTI [0.21%] |

| NASDAQ100 | QQQ [0.2%] | eMAXIS NASDAQ100 [0.44%] |

アメリカの代表的な指数をベースにしたETFと投資信託で手数料がどれくらい違うか上の表でまとめました。

こうして並べてみると明らかにETFの方が運用手数料が安いことが分かります。

なぜ、この手数料の違いが生まれるかといいますと、実はS&P500などの代表的な指数に連動する投資信託はETFを購入して運用しているケースが多いためです。

一般的に間に仲介する人や会社が多いほど、手数料も高くなります。

ETF:直接株式等に投資して運用 投信:ETFを介して株式等に投資して運用

以上、コストだけで見ると圧倒的にETFの方が優位なことが分かりました!

積立投資にかかる手間の違い

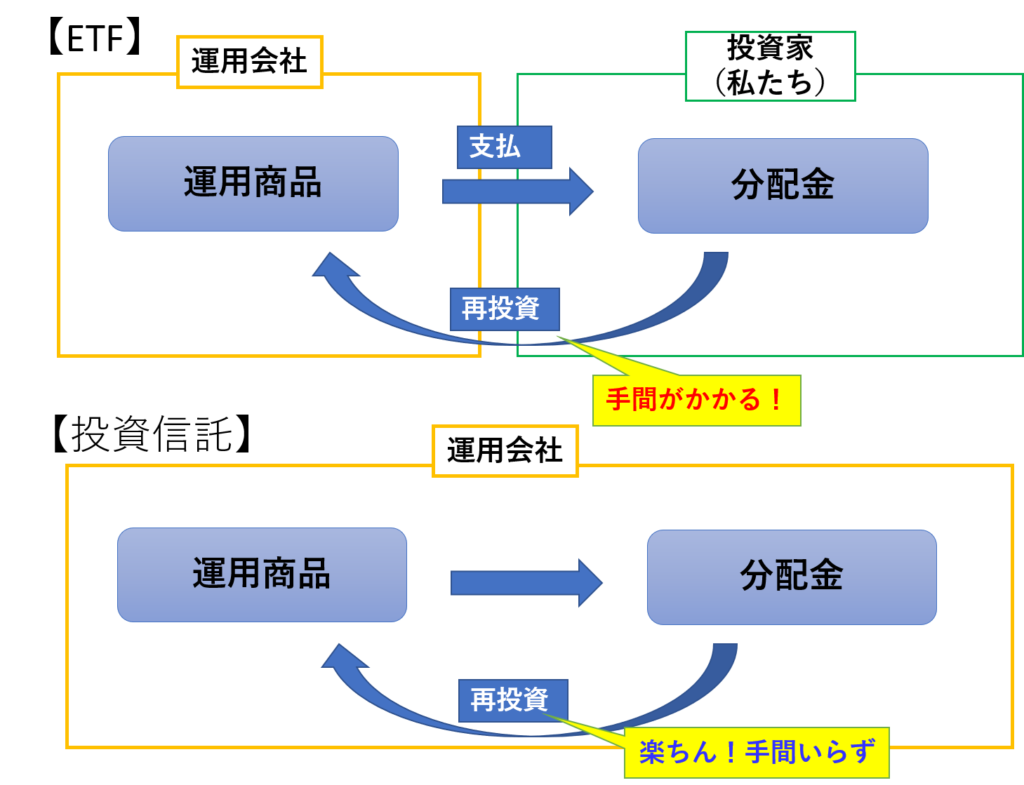

やってる方は理解していると思いますが、積立投資の最大のメリットは分配金を再投資する「複利」の効果です。

なので、基本的に分配金は再投資してると思いますが、投資信託の方は運用会社が自動的に分配金を再投資してくれるので非常に楽です!

※分配金再投資型の投資信託に限りますが。

ETFの場合は分配金は私たちに支払われるため、都度再投資する必要がありますので手間がかかります。

また、ETFの分配金には税金がかかり、再投資資金が目減りするため積立運用効率も圧倒的に投資信託の方が高いです。

税金対策の違い

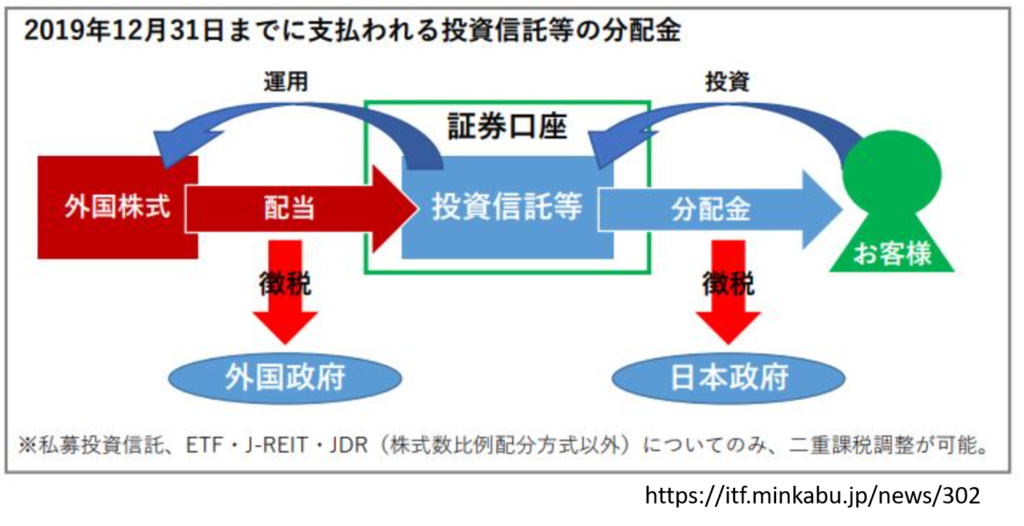

ETFの場合は上図のようにアメリカ政府から10%徴税された後に、さらに日本政府からも20%徴税されるため、知らないうちに二重に課税されます。

アメリカ政府からの10%徴税分は確定申告で取り戻すことはできるのですが、手間がかかるため投資初心者にはあまりETFはおススメされません。

投資信託であれば二重課税されることはないですし、一般NISA・積立NISAを活用することもできます。

詳しくは金融庁のHPに乗っていますが、一言でいうと分配金にかかる20%の税金が免除される制度です。

この制度は使わないと損くらいあるので、もしこれから投資を始められる方は絶対活用してください!

出口戦略の違い

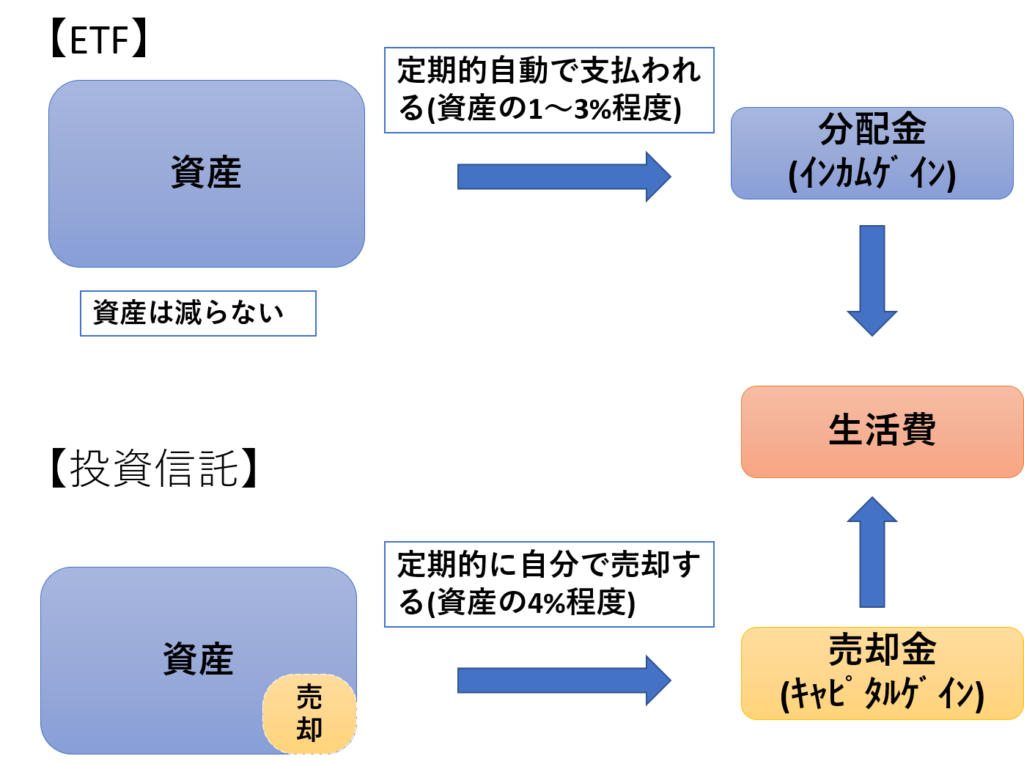

実際に資産を使う時の違いを上の図で表しました。

ETFの場合は資産に対する一定割合の分配金(インカムゲイン)が定期的に支払われ、それを生活費の足しにするイメージです。

「不労所得」をイメージする人は大体分配金のイメージではないでしょうか?

一方、投資信託の場合は分配金がありませんので、資産の一定割合(4%程度)を定期的に売り、売却金(キャピタルゲイン)を得ます。

少々手間ではありますが、年に1回くらいまとめて売却すればそこまで手間ではありません。

ちなみに、資産を売る時の割合を4%程度にする理由(4%ルール)に関してはFIRE目指すためには必須の知識ですので、近々記事書きます!

まとめ

以上、ETFと投資信託を比較してみましたが、いかがでしたでしょうか?

投資商品を選ぶときは一つの判断基準(手数料だけとか)ではなく、いろんな角度から比較して決めることが非常に大事ですね!

今後もFIREに向けた生活に生かせる情報をガンガン発信していきますので、見ていただけると嬉しいです!

ではまた!

コメント