今回は新NISAの積立投資におすすめたわらノーロード 先進国リートについて「どんな銘柄か?」「なぜ投資しているか?」を紹介します!

たわらノーロード先進国リートは、日本を除く先進国の不動産投資信託(リート)に投資できる商品です。

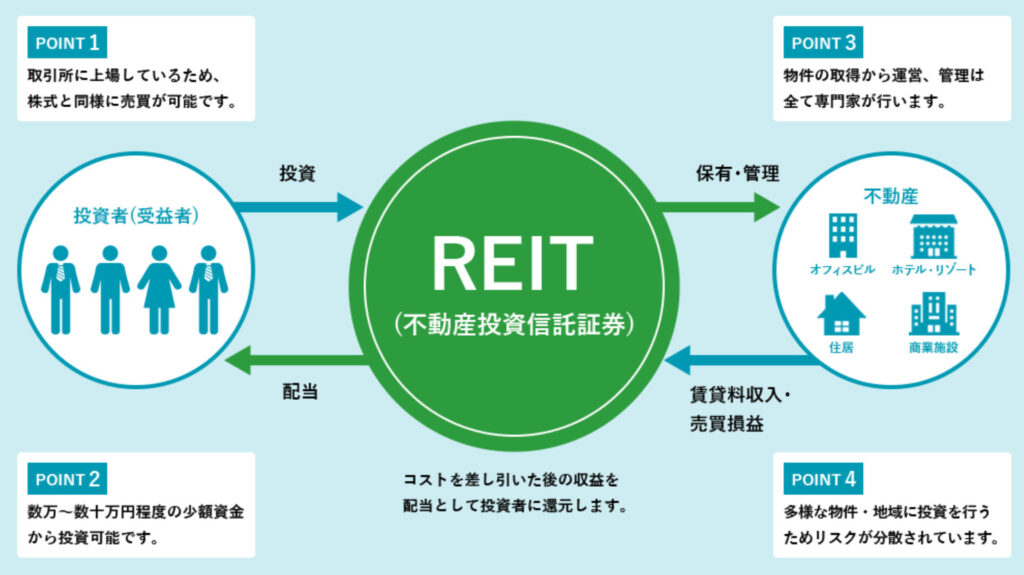

不動産投資信託(リート):投資者から集めた資金で不動産への投資を行い、そこから得られる賃料や売買益から投資者に配当する投資商品。

誰でも少額から投資できるリート(REIT)を通して間接的に「不動産オーナー」になることができるんです!

・世界の不動産市場へ分散投資できる

⇒構成銘柄も詳しく解説!

・過去のパフォーマンスが高い

⇒過去の実績をグラフで紹介!

・ボラティリティ(値動き)が大きい

⇒他の銘柄と比較しました!

・手数料が比較的高め

⇒年間どれくらいかかる?

☑新NISA移行前にやるべき準備「5選」

・新NISA制度について理解

・積立で使うクレジットカード発行

・2023年中にNISA口座を開設&積立

・投資する銘柄を決める

・特定口座での投資分売却検討

👆新NISA移行に向けて準備をしたい方はこちらの記事をご覧ください!

積立投資歴2年、私”たなやん”が紹介します!

・楽天証券:212万円積立

(利益:+49万円、+21%)

【新NISA】積立投資におすすめ:たわらノーロード 先進国リートってどんな銘柄?

投資信託が「どんな銘柄か?」を確認する時には①目論見書、②運用レポートを確認しましょう。各データシートへのリンクをつけているので詳細を知りたい時は確認してみてください。

①も②も専門用語が多く、初心者の方には読みづらいと思いますので、私の記事では大事なポイントを絞って用語解説付きで紹介します!

①目論見書:ファンド概要紹介 ②運用レポート:過去の運用実績紹介

ファンドの目的:S&P先進国REITインデックス連動

S&P先進国REITインデックス(除く日本)にという「株価指数」に連動することを目的とする「インデックスファンド」です。

株価指数:大きな"くくり"で株価の値動きを確認できる指標。例えば、日経平均⇒日本の上場企業の値動きの平均値、ダウ平均⇒アメリカ上場企業の値動きの平均値となります。

投資信託にはインデックスファンド、アクティブファンドの2種類があり、インデックスファンドの方が手数料が安く、値動き幅(リスク)も小さい特徴があるため、初心者の方にはおすすめです。

・インデックスファンド:指数(S&P500、日経平均等)と同じ値動きを目指した“受け身”の運用方針

⇒手数料は安い

・アクティブファンド:指数を上回る結果を出す為に、ファンドマネージャーやアナリストが“攻め”の運用を実施

⇒手数料が高い

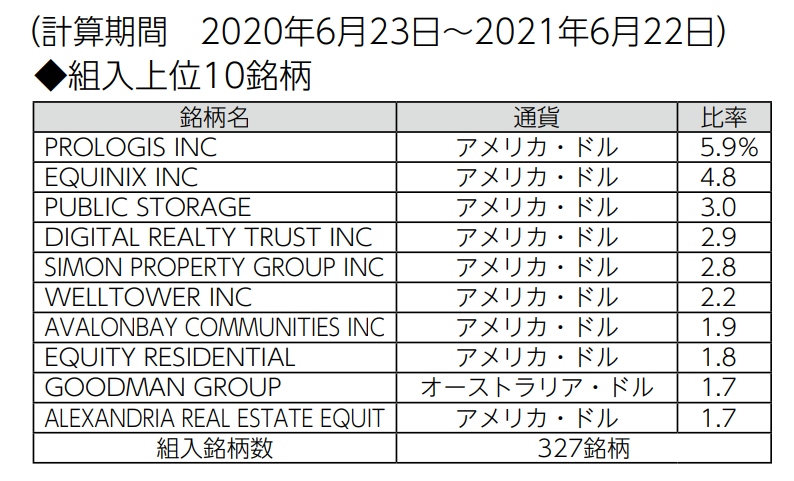

S&P先進国REITインデックス(除く日本)は先進国の不動産投資信託(REIT)の約327銘柄で構成されています。

不動産の種類はオフィス、ホテル、マンション、物流施設、ヘルスケア施設などこれ一本で多種多様な不動産に投資することができます。

買った瞬間から、あなたも不動産オーナーです!

投資リスク:ボラティリティが高め

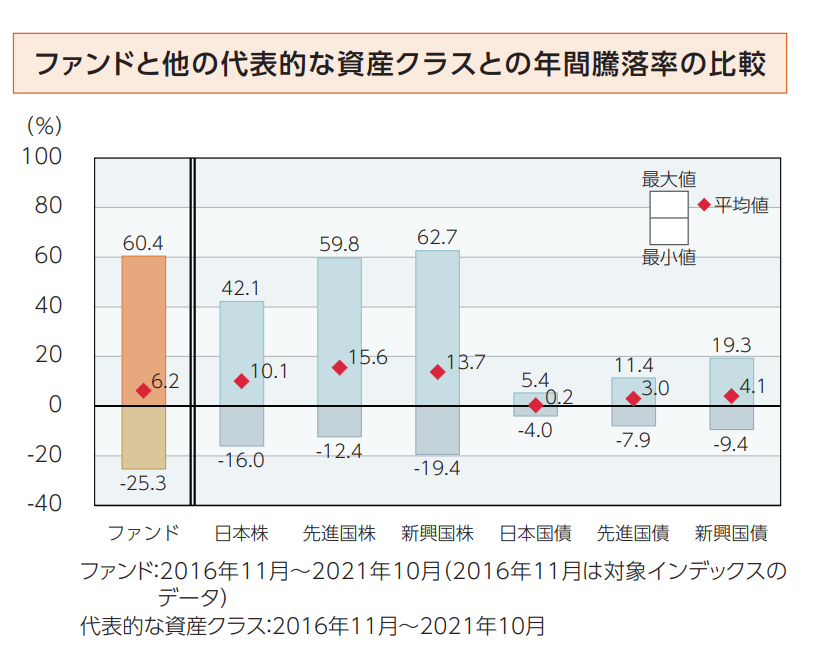

一番左のグラフがたわらノーロード先進国リートの「騰落率」ですが、他と比べると最大値と最小値の差が大きく、グラフが縦長になっていることが分かります。

騰落率:一定期間内にどれだけ値上がり・値下がりしたかを知るために、価格の変化率を計算したもの。 例えば、価格10,000円の商品が1ヵ月間の騰落率が+50%の場合は、15,000円(+5,000円)の変化があるイメージです。

たわらノーロード先進国リートの騰落率(年間)は下記の通り、大きく増える時もあれば、大きく下げる時もあるようです。

- 最大:+60.4%

- 最小:-25.4%

10,000円を運用していたとすると、1年後に16,000円に増えた年もあれば、1年後に7,500円に減ってしまうくらいの値動きが、過去の実績としてあったということです。

このように値動きの幅が大きいことをボラティリティが高いと言います。ボラティリティが高いほど、得する可能性も高いし、損する可能性も高い、言い換えると投資するリスクが大きくなります。

ですが、安心してください。上のグラフは2016年から2021年までの5年間のデータですが平均値◆は「+6.2%」なので、長期運用するならプラスになる可能性が高いということです。

ただし、ポートフォリオ全体の中で、ボラティリティ高めの銘柄の比率は小さい方が安心です。

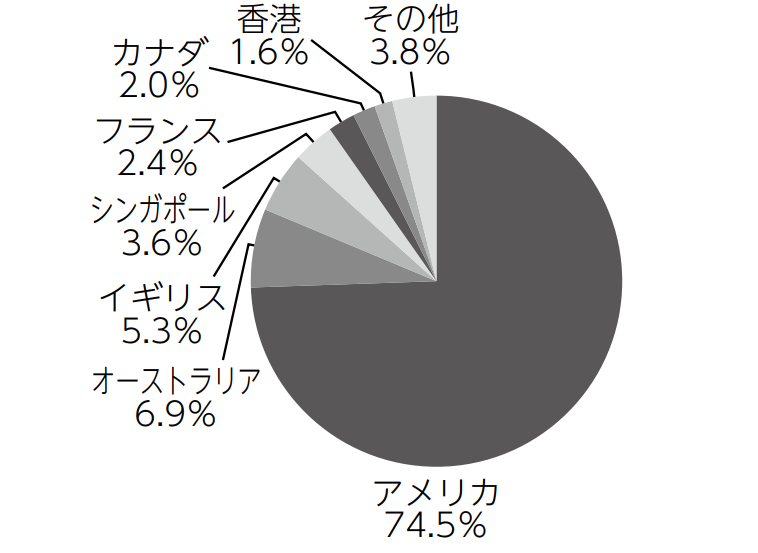

組み入れ銘柄:アメリカ多め

全327銘柄中アメリカが占める割合は「74.5%」で、大部分がアメリカで構成されています。(ほぼアメリカと言っても過言ではない。)

組み入れ上位10銘柄もほぼアメリカの独占状態になっています。ちなみに、1位のPROLOGIS INCはアメリカ物流施設中心の不動産投資信託です。

アメリカに偏る理由は、アメリカの不動産投資信託(REIT)市場が世界的に見ても金額の規模が大きいからです。

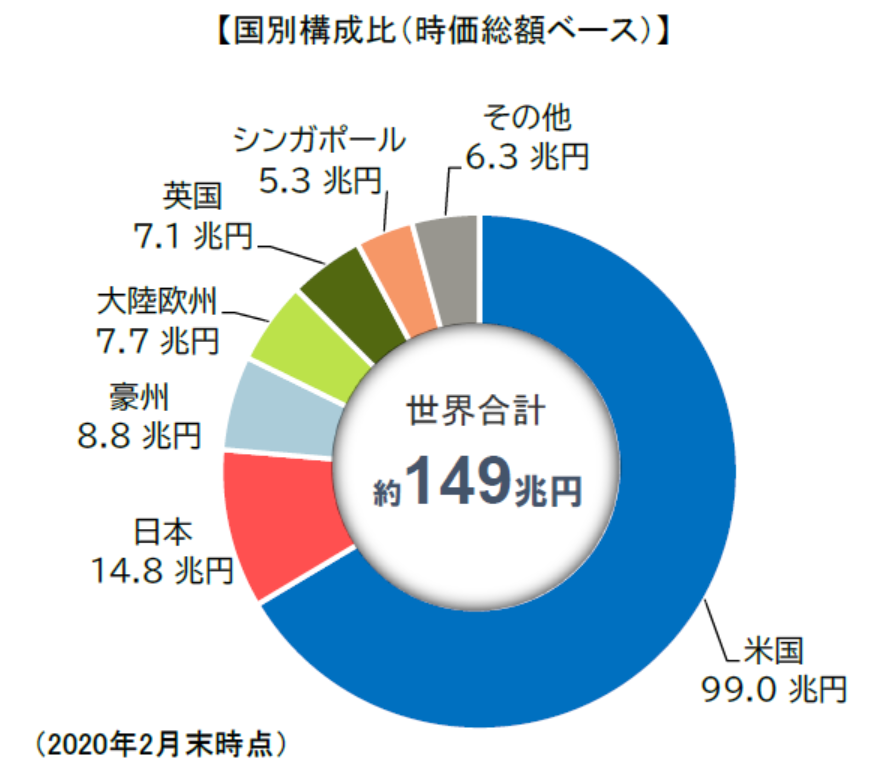

世界のREIT市場は合計で149兆円で、そのうちの99兆円をアメリカが占めている状況となっています。(2020年2月時点)

金額規模大きすぎてよく分かりませんが、円グラフの比率を見るとおおよそ俵ノーロード先進国リートの組み入れ銘柄比率と類似していることが分かります。

実は日本は先進国の中でも不動産市場の規模はアメリカの次に大きく、14.8兆円もあるんですね。(ビックリです。)

ただ、たわらノーロード先進国リートはS&P先進国REITインデックス(除く日本)という株価指数に連動することを目的としているので、日本は含まれないという訳です。

株式だけでなく、不動産もアメリカ強し!まさに世界経済の中心ですね。

【新NISA】積立投資におすすめ:たわらノーロード 先進国リート「特徴2選」

・世界の不動産市場へ分散投資できる

⇒構成銘柄も詳しく解説!

・過去のパフォーマンスが高い

⇒過去の実績をグラフで紹介!

私がたわらノーロード先進国リートに投資する理由は「マンションやビルのオーナーになってみたかった(感情)」こともありますが、投資商品としても魅力を感じたためです。

投資商品を選ぶ際は「感情」だけの勢いで選ぶと失敗しやすいので、しっかり商品の中身を確認するようにしましょう!

①不動産市場へ分散投資できる

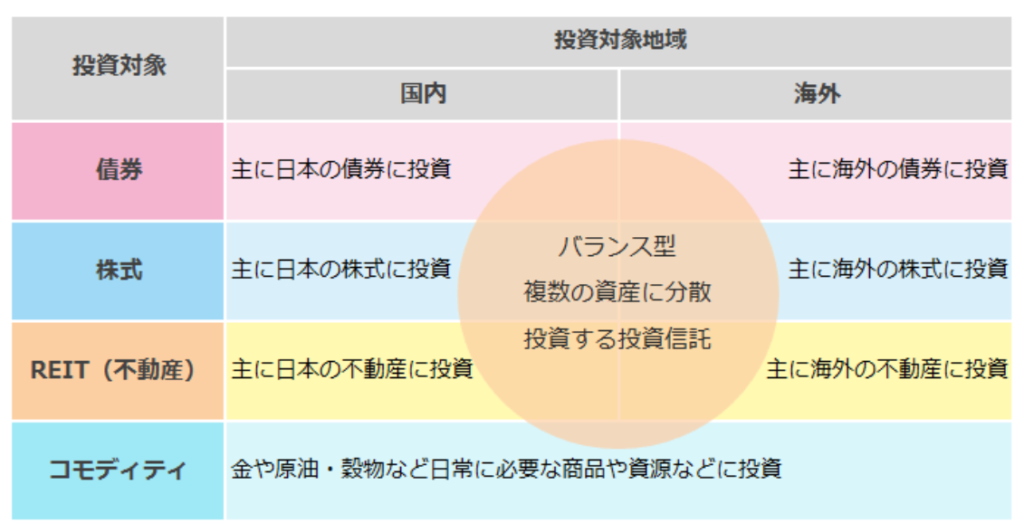

投資信託は大きく4つの種類があり、それぞれ以下の特徴があります。

・債券:国や企業の借金を肩代わりした代わりに、一定期間後に貸したお金と利息を受け取れる。 ・株式:企業の成長に出資して、企業利益に応じた利息を受け取る。受け取れる利息は企業の業績に連動する。 ・REIT:投資家から集めた資金で不動産を運用し、そこから得られた賃料収入から利息を受け取る ・コモディティ:金、原油等日常生活に必要な資源に投資。

インデックス投資を行っている人の多くは「株式投資」がメインで多くの国や企業に分散投資することでリスクヘッジをしていると思いますが、

どんなに分散しても「株式市場」(特にアメリカ)から強い影響を受けやすい状況になってしまいます。

そこで、投資対象も分散させましょう。

たわらノーロード 先進国リートは「不動産投資信託(REIT)」なので「不動産市場」に属するため、株式市場とは少し違う動きをします。

上のグラフは株式:S&P500(青)と、不動産:REIT指数(黄)の直近5年間チャートですが、少し違う動きをしていることが分かります。

S&P500の方が伸びが大きいですが、REITももっと長い目で見れば確実に伸びていますので、長期投資の対象としては問題ありません。

次に過去パフォーマンスを見ていきましょう!

②過去パフォーマンスが高い

たわらノーロード先進国リートのチャートを見ると、基準価額は5年間で+30%以上と非常に良い成績であることが分かります。

直近は経済不安定なので大きく下げてしまっていますが、上昇傾向は今後も続くと思いますので長期投資であれば全然問題ありません。

基準価額:ファンドの価値を表す指標です。見るべきは基準価額の「値段」ではなく「変化」です。長期目線で基準価額が大きくなる方向に伸びているファンドを選ぶようにしましょう。

また純資産の伸びも順調で、2022年2月時点で180億円となっています。

純資産:ファンドの規模を表す指標です。例えば、10人の投資家が10万円ずつ投資したとしたら、そのファンドの純資産は100万円となります。 純資産が小さすぎるとファンド自体が運用できなくなり潰れるリスクがあるのでファンド選びの際は要チェックです。

ポートフォリオの分散も図れるし、パフォーマンスも良い2点の理由から、私は投資することに決めました。

ただし、以下の章で説明する注意ポイントもありますので、把握の上で投資判断をお願いします!

【新NISA】積立投資におすすめ:たわらノーロード 先進国リートに投資するときの「2つの注意点」

・ボラティリティ(値動き)が大きい

⇒他の銘柄と比較しました!

・手数料が比較的高め

⇒年間どれくらいかかる?

投資商品を選ぶときは「魅力」を見つけることはとても大事ですが、それと同様に「注意ポイント」(デメリット)を把握することは大事です。

注意ポイントをしっかり把握してもなお、魅力の方が大きいと感じる商品に投資するようにしましょう!

①ボラティリティが大きい

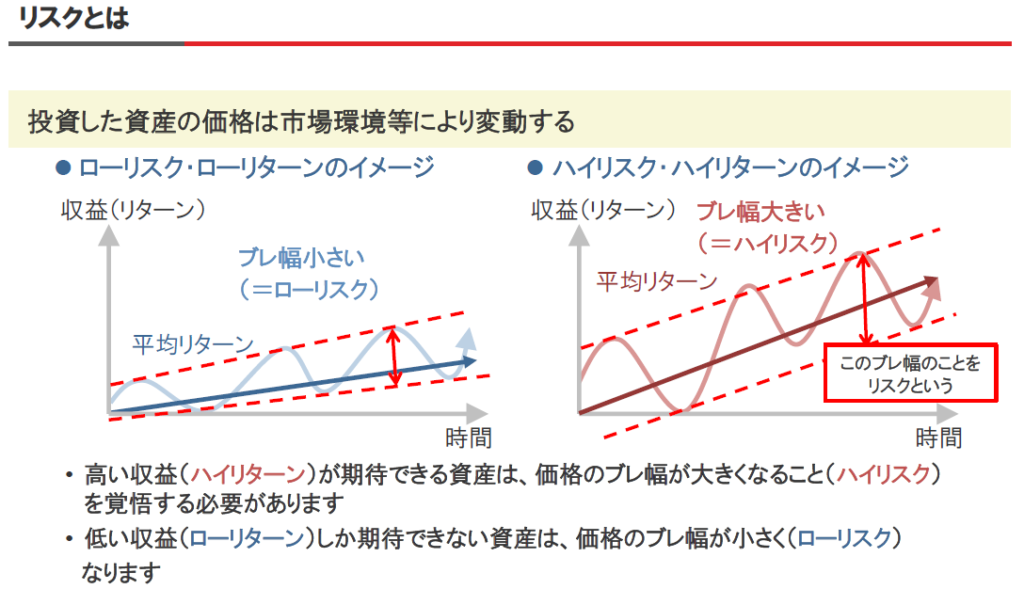

たわらノーロード先進国リートは基準価額の変動、いわゆるボラティリティが大きめの商品です。(リスクが大きいとも言います。)

ボラティリティ(リスク):基準価額の価格の「ブレ幅」のことです。 ブレ幅が大きいほど大きく得する可能性ありますが、大きく損する可能性もあります。(=ハイリスク・ハイリターン)ブレ幅小さいとその逆です。

たわらノーロード先進国リートのボラティリティ(リスク)は20%前後ありますので、これを許容できない人は投資すべきではありません。

例えば、この商品に100万円投資をしていて20%の値動きを想定すると、1年後に120万円(+20万円)と大きく儲かることもあれば、80万円(-20万円)と大損する可能性もあります。

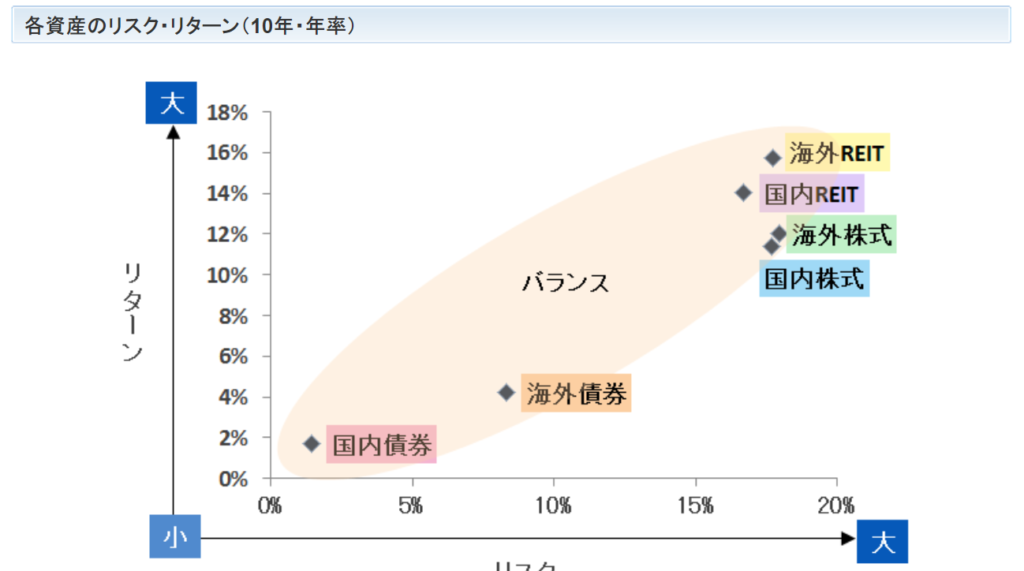

たわらノーロード先進国リートは「海外REIT」に属しますが、表からも分かるようにハイリスク・ハイリターンの商品です。

ボラティリティ(リスク)が大きいため、短期で成果を出そうとすると非常に難しい商品ですが、長期投資であれば十分成果を出せる見込みはあると思っています。

自分の「リスク許容度」を確かめるためにもに、ハイリスクな投資を小額でやってみるのはアリです!

②手数料が高め

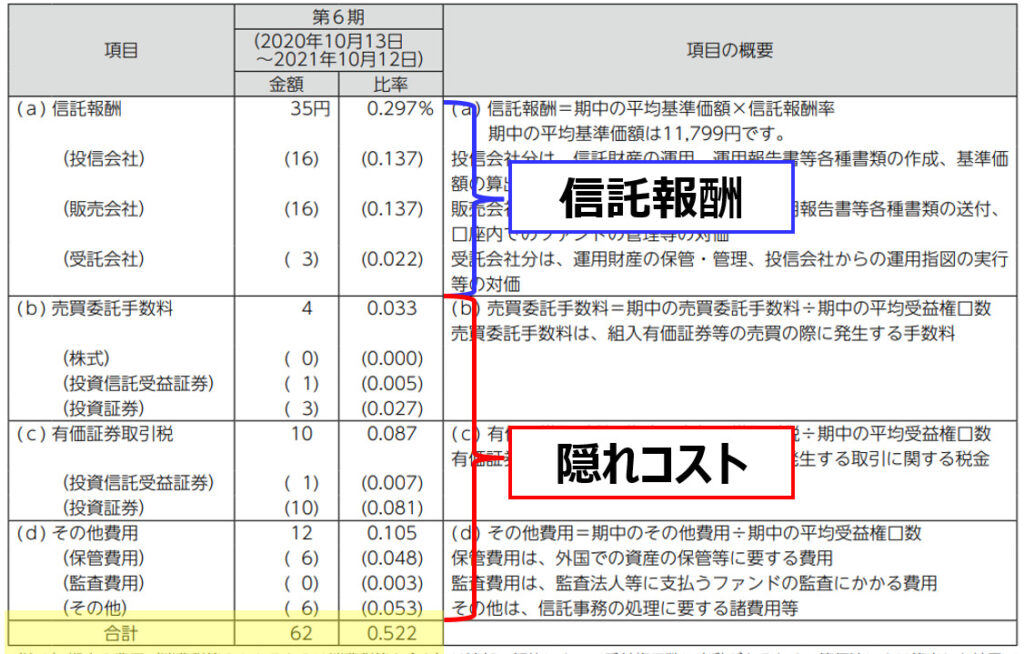

たわらノーロード先進国リートの運用手数料は合計:0.522%と、インデックスファンドにしては高めです。

私のポートフォリオに組み込んでいる銘柄の手数料(信託報酬+隠れコスト)を示しますが、たわらノーロード先進国リートに比べると安いです。

- eMAXIS Slim S&P500:0.124%

- eMAXIS Slim 全世界株式(除く日本):0.180%

- 楽天VTI:0.162%

0.522%のコストは比較的高めですが、実際どれくらいの費用が掛かるかを想像してみると「そうでもないです」

例えば100万円投資しているとしたら年間5,220円のコストがかかるイメージです。(そこまで高くないですよね?)

手数料は信託報酬だけでなく「隠れコスト」も忘れずに考慮して下さい。隠れコストは交付運用報告書にしか記載ありませんのでご注意を。

【投資初心者必見】新NISA移行前にやるべき準備「5選」

・新NISA制度について理解

・積立で使うクレジットカード発行

・2023年中にNISA口座を開設&積立

・投資する銘柄を決める

・特定口座での投資分売却検討

とりあえずこの「5選」だけやっとけば大丈夫です!

まとめ:新NISAは「たわらノーロード先進国リート」を選んで不動産オーナーになってみませんか?

以上、たわらノーロード先進国リートに「なぜ投資するか」理由を紹介しました。

色々調べた結果、下記のおススメポイント・注意ポイントがあることが分かりましたが、おすすめポイントの魅力の方が勝ったため投資することに決めました。

皆さんもたわらノーロード先進国リートへの投資を通して、憧れの「不動産オーナー」になってみませんか?

・世界の不動産市場へ分散投資できる

⇒構成銘柄も詳しく解説!

・過去のパフォーマンスが高い

⇒過去の実績をグラフで紹介!

・ボラティリティ(値動き)が大きい

⇒他の銘柄と比較しました!

・手数料が比較的高め

⇒年間どれくらいかかる?

ではまた!

コメント